■ 전년 동기 대비 매출 29.8%, 영업이익 57.6% 각각 감소

-IRA Tax Credit 4478억 원, 제외 시 2분기 영업이익은 △2525억 원

■ 2분기, 전기차 캐즘에도 제품 포트폴리오 다각화 등 유의미한 성과 거둬

-전기차용 LFP 배터리 첫 수주, 북미 대규모 ESS 프로젝트 공급계약 체결 등

■하반기 급변하는 시장환경에 대응하기 위한 주요 추진 과제 발표

-생산∙투자 효율성 증대, 46-시리즈 신제품 양산, 포트폴리오 확대, 원가 경쟁력 확보 등

■ CEO 김동명 사장

“시장 변화에 민첩하게 대응하고, 근본적 경쟁력과 차별화된 고객가치를

더욱 단단히 구축해 글로벌 선도기업 입지를 공고히 할 것”

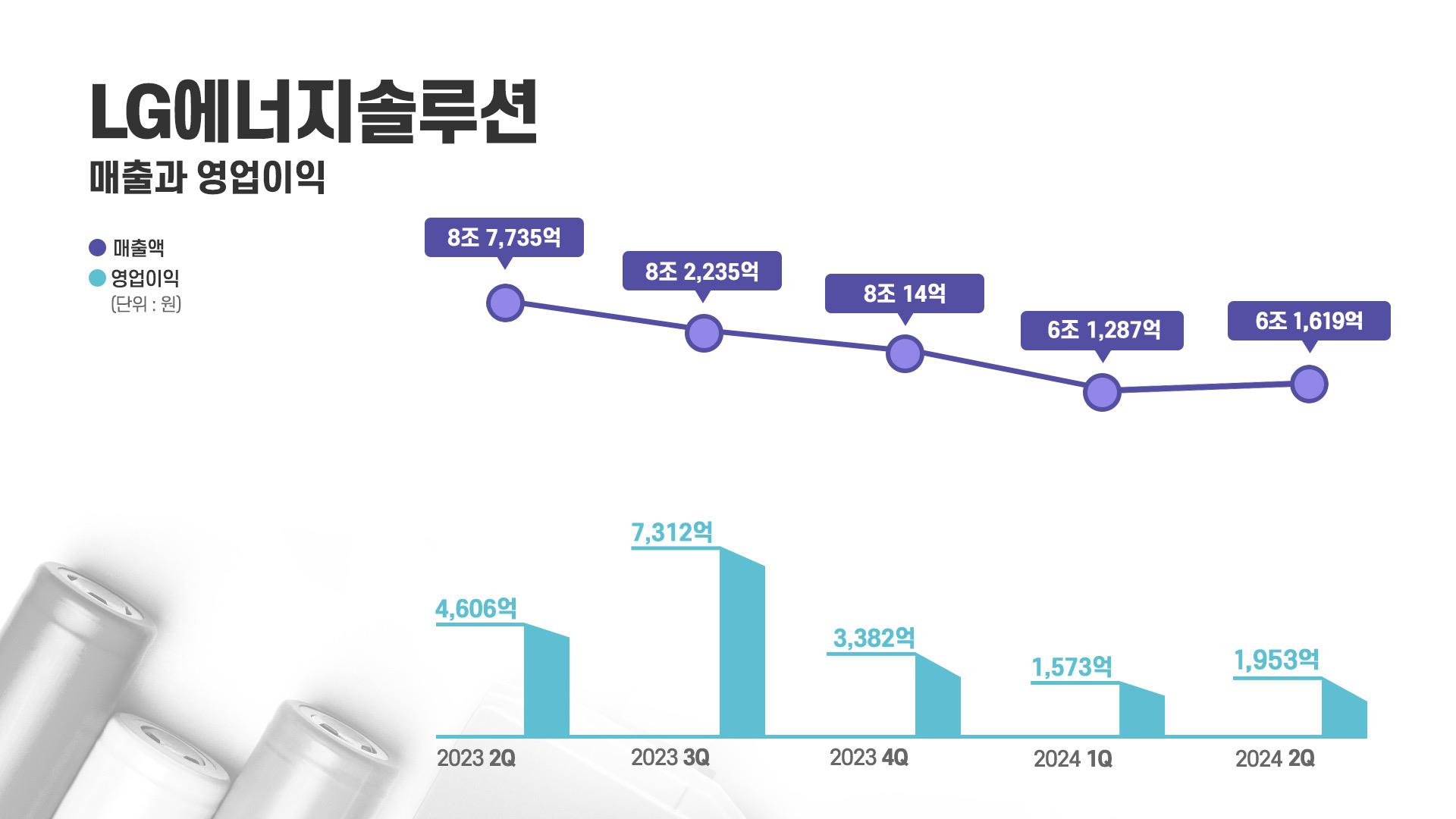

LG에너지솔루션이 25일 실적설명회에서 올해 2분기 매출 6조1619억 원, 영업이익 1953억 원을 달성했다고 밝혔다.

매출은 전년 동기(8조7735억 원) 대비 29.8% 감소, 전분기(6조1287억원) 대비 0.5% 증가했으며, 영업이익은 전년 동기(4606억 원) 대비 57.6% 감소, 전분기(1573억 원) 대비 24.2% 증가했다.

LG에너지솔루션 CFO(최고재무책임자) 이창실 부사장은

“올해 2분기 매출은 전기차 시장 수요 둔화 및 메탈가 약세에 따른 판가 하락 등의 영향에도 불구하고 주요 고객사의 신규 EV 출시 물량 적극 대응, ESS전지사업부 출하량 성장 등에 힘입어 전 분기 대비 소폭 증가했다”라며

“손익의 경우 수요 감소에 따른 유럽 및 중국 공장 가동률 하락으로 인한 고정비 부담 영향이 컸으나 북미 지역 배터리 판매 호조로 IRA(Inflation Reduction Act) 세액 공제(Tax Credit) 효과가 2배 이상 증가하며 전분기 대비 24.2% 상승했다”고 밝혔다.

2분기 영업이익에 반영된 미국 IRA 세액 공제 금액은 4478억 원이다. 이를 제외한 2분기 영업이익은 △2525억 원이다.

■ 2분기, 국내 최초 전기차용 LFP 배터리 수주 성공 등 유의미한 성과 달성

LG에너지솔루션은 올해 2분기 어려운 경영 환경 속에서도 자동차전지, ESS전지사업 부문에서 유의미한 수주 성과를 달성하고, 안정적인 글로벌 생산체계 구축, 공급망 다변화 및 연구개발(R&D) 등 여러 부문에서 미래 성장을 위한 기틀을 마련했다.

국내 배터리 업체 중 최초로 전기차용 LFP 배터리 대규모 수주를 성공한 것이 대표적이다.

앞서 LG에너지솔루션은 르노(Renault)와 39GWh 규모의 LFP 배터리 공급 계약을 체결했다. 중국 배터리 업체들의 텃밭이라 불리는 LFP 제품군에서 얻어낸 값진 성과다. 특히 파우치 배터리 최초로 셀투팩(Cell To Pack, CTP) 공정 솔루션을 적용해 차별화된 제품 경쟁력도 증명했다.

현대차그룹과의 첫번째 합작공장인 인도네시아 HLI그린파워도 본격 가동에 들어갔다. 지난 4월 가동을 시작해 현재 안정적으로 제품 양산이 진행 중이다. 앞으로 아시아의 신규 생산 거점으로써 빠르게 성장하는 아세안 전기차 수요에 대응해 나갈 것으로 기대되고 있다.

ESS전지사업부문도 5월 한화큐셀과 4.8GWh 규모의 북미 전력망용 ESS 배터리 공급 계약을 체결하는 성과를 거뒀다. 단순 배터리 셀 공급 계약이 아닌 ESS SI 전문 자회사 LG에너지솔루션 버테크의 SI(System Integration, 시스템통합)도 함께 제공하며 고객 가치 역량을 한층 높였다.

이 밖에도 호주 리튬 광산 업체 라이온타운과 고품질 리튬정광 175만t 장기 공급계약 및 전환사채 투자계약을 체결하며 공급망 경쟁력도 강화했다. R&D 측면에서는 고객 요구에 최적화된 셀을 설계하는 AI(인공지능) 솔루션을 자체 개발했고, 美 반도체 기업 ADI와 셀 내부 온도 측정 기술 개발 MOU를 맺는 등의 성과를 달성했다.

■ CEO 김동명 “근본적인 경쟁력과 차별화된 고객가치 더욱 단단히 구축”

이날 LG에너지솔루션은 고금리 기조의 장기화로 인한 소비심리 위축, 주요 완성차 업체들의 전동화 속도 조절 등 대외 불확실성이 여전해 녹록치 않은 경영 환경이 이어질 것으로 전망했다.

이에 따라 LG에너지솔루션은 2024년 연간 매출이 전년 대비 20% 이상 감소할 것으로 내다봤다. 연간 IRA 세액 공제 전망치는 주요 고객사의 전기차 생산 목표 조정에 따라 기존 45~50GWh에서 30~35GWh 수준으로 조정했다.

다만 이 같은 어려운 경영 환경 속에서도 북미, 유럽 주요 고객사의 신차 출시에 따른 출하량 확대와 IT 고객사의 프리미엄 제품 수요 대응, 전력망 ESS 판매 확대 등 기회요인을 적극 활용해 매출 확대를 위한 노력을 지속할 것이라고 강조했다.

이를 위해 LG에너지솔루션은 ▲생산 효율성 및 투자 유연성 극대화 ▲압도적 기술리더십을 바탕으로 한 신제품 양산 가시화 ▲고객 및 사업 포트폴리오 다변화 ▲제품 가격 경쟁력 강화 등 주요 과제를 하반기 집중 추진한다는 방침이다.

우선 급변하는 사업 환경에 대응해 생산시설 운영 효율성과 투자 유연성을 높인다. 전방 수요 변화를 면밀히 관찰해 생산시설 신∙증설 속도를 조절하고, 기존 EV 생산라인의 ESS 전환 등을 통해 각 생산거점별 케파 가동률을 끌어 올린다는 계획이다.

동시에 현재 진행중인 투자 계획을 재검토하고, 전략적 우선순위에 따라 투자를 집행할 예정이다. 이를 통해 고정비 부담을 완화하고, 비용 효율성을 높여 수익성을 한층 개선할 수 있을 것으로 기대하고 있다.

압도적 기술리더십을 바탕으로 한 신제품 양산에도 역량을 집중한다. 하반기 원통형 신규 제품인 46-시리즈의 본격적인 양산이 예정되어 있으며 지난해 말 양산을 시작한 ESS LFP 제품 또한 북미와 유럽 수요에 적극 대응하며 생산 물량을 점차 확대해 나갈 계획이다. 또 건식전극 공정 파일럿 라인을 오창 에너지플랜트에 구축하며 미래 기술 확보도 가속화할 예정이다.

고객 및 사업 포트폴리오도 다변화한다. 이날 LG에너지솔루션은 “다양한 고객사들과 LFP 및 고전압 미드니켈(Mid-Ni) 등 보급형 제품 수주 논의를 진행 중”이라며 “46-시리즈 또한 다양한 완성차 업체들의 관심이 높은 만큼 고객가치를 높일 수 있는 제품 다각화에 집중할 예정”이라고 밝혔다. BaaS(Battery as a Service), BMS(Battery Management System) 등 서비스 및 소프트웨어 기반의 중장기 미래 성장 동력 확보를 위해서도 노력할 계획이다.

마지막으로 제품 원가 경쟁력 강화를 위한 노력을 지속한다. 원재료의 직접 조달(Sourcing) 영역을 주요 광물에서 전구체 영역까지 확대하고, 업스트림 업체에 대한 지분투자도 강화해 공급망 경쟁력을 높인다. 또한 공정 간소화와 스마트팩토리 적용 가속화를 통해 생산 효율성도 높여 나간다는 방침이다.

LG에너지솔루션 CEO 김동명 사장은 “예상보다 어려운 사업환경이 지속되고 있지만 변화에 민첩하게 대응하면서 근본적인 경쟁력과 차별화된 고객가치를 더욱 단단히 구축해 미래 배터리 산업을 이끌 글로벌 선도기업의 입지를 더욱 공고히 해 나갈 것”이라고 밝혔다.

(끝)